L’intelligence artificielle (IA) bouleverse en profondeur le marché immobilier. Elle n’est plus seulement un outil de productivité, mais un véritable levier stratégique pour les agents immobiliers, promoteurs, notaires, courtiers et assureurs. Cette révolution va bien au-delà d’une simple modernisation des logiciels : elle redéfinit les méthodes de travail, les responsabilités et même la relation avec le client.

-) Transactions immobilières : efficacité accrue, mais vigilance nécessaire.

Dans le domaine de la transaction immobilière, l’IA apporte des avancées considérables. Les estimations de biens sont désormais affinées grâce à l’analyse croisée de données massives : superficie, localisation, historique des ventes, évolution des prix au mètre carré par quartier.

Pour les agents, cela se traduit par un gain de temps et une meilleure crédibilité auprès des vendeurs et acheteurs. De plus, les chat botsimmobiliers et assistants virtuels peuvent répondre 24h/24 aux questions des prospects, organiser des visites ou fournir une première sélection de biens. Toutefois, ces outils ont leurs limites : ils ne détectent pas l’état réel d’une copropriété, la qualité du voisinage, ni les projets de vie des clients. Une estimation précise sur le plan algorithmique peut parfois s’avérer inexacte sur le plan humain, notamment si les photos générées ou retouchées ne reflètent pas la réalité du terrain.

-) Promotion et construction : des chantiers réinventés

L’IA s’impose aussi dans la promotion immobilière et la construction. Elle facilite la modélisation 3D, le suivi de chantier automatisé, la maintenance prédictive et le contrôle qualité en temps réel. Les robots de construction, capables d’exécuter certaines tâches répétitives avec constance, réduisent les retards liés aux aléas humains. Cependant, un risque subsiste : les algorithmes se basent sur des modèles passés. Or, l’urbanisme évolue vite et nécessite une vision globale. Une insertion réussie dans le tissu urbain ne dépend pas seulement de données, mais aussi d’une expertise humaine et d’une lecture prospective des besoins locaux.

-) Notaires, courtiers et assureurs : l’IA au service de l’analyse

Pour les notaires, l’IA assiste dans la rédaction d’actes, la veille réglementaire, la détection de fraudes et l’évaluation patrimoniale. Les courtiers immobiliers bénéficient d’algorithmes capables d’analyser la solvabilité des emprunteurs, de comparer des dizaines d’offres bancaires en quelques secondes et d’anticiper les besoins de financement. Quant aux assureurs, ils utilisent l’IA pour personnaliser les contrats, estimer les risques par zone géographique et prévoir certains sinistres. Ces innovations améliorent l’efficacité, mais posent aussi des enjeux éthiques : protection des données personnelles, transparence des décisions automatisées et risque de déshumanisation de la relation client.

-) IA et immobilier : une révolution à encadrer

Loin de remplacer les professionnels, l’IA les pousse à se réinventer. La clé réside dans la formation continue : apprendre à utiliser les algorithmes comme des outils d’aide à la décision, sans leur confier le rôle central du jugement humain, de l’éthique et du contact client. L’immobilier de demain sera donc un secteur hybride, où la technologie renforce la performance, à condition de garder l’humain au cœur de la relation immobilière.

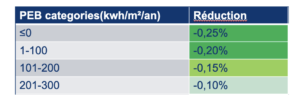

-) L’équipe Crefinance, travaille déjà avec l intelligence artificielle pour son rapport PEB climatique. N’hésitez à prendre un rendez-vous en visioconférence pour toute simulations de votre Crédit c’est gratuit et s’en engagement.

FAQ – Intelligence artificielle et immobilier

Comment l’intelligence artificielle change-t-elle l’estimation immobilière ?

L’IA analyse des milliers de données (surface, localisation, prix au m², historique des ventes, évolution du marché) pour fournir une estimation plus rapide et plus précise. Elle permet aux agents immobiliers de gagner en crédibilité, mais ne remplace pas l’analyse humaine du terrain.

L’intelligence artificielle peut-elle remplacer un agent immobilier ?

Non. L’IA est un outil d’assistance qui automatise certaines tâches (chat bots, gestion des leads, prévisions de prix), mais l’accompagnement personnalisé, le jugement humain et la relation de confiance restent essentiels dans toute transaction.

Quels sont les avantages de l’IA pour les promoteurs et constructeurs ?

Elle facilite la modélisation 3D, le suivi de chantier, la maintenance prédictive et le contrôle qualité. Résultat : moins d’erreurs, des délais optimisés et une meilleure planification des projets immobiliers.

Comment l’IA est-elle utilisée par les notaires, courtiers et assureurs ?

Les notaires s’en servent pour la rédaction d’actes et la détection de fraudes. Les courtiers l’utilisent pour évaluer la solvabilité et comparer les offres bancaires. Les assureurs, eux, s’appuient sur l’IA pour personnaliser les contrats et anticiper les risques.

Quels sont les risques liés à l’utilisation de l’IA dans l’immobilier ?

Les principaux défis concernent la protection des données personnelles, la transparence des algorithmes et la possible déshumanisation de la relation client. L’éthique et la formation des professionnels restent essentielles pour encadrer son usage.

Faut-il se former à l’IA pour travailler dans l’immobilier ?

Oui. La formation continue devient indispensable pour apprendre à utiliser les outils d’IA efficacement, tout en préservant le rôle central du professionnel : le conseil, l’éthique et la relation humaine.

-) L’équipe Crefinance, travaille déjà avec l intelligence artificielle pour son rapport PEB climatique. N’hésitez à prendre un rendez-vous en visioconférence pour toute simulations de votre Crédit c’est gratuit et s’en engagement.