Une isolation thermique performante est un pilier essentiel de la performance énergétique d’un logement. Elle garantit un confort optimal toute l’année, limite les déperditions de chaleur et permet de réduire significativement les factures d’énergie.

À l’inverse, une isolation insuffisante ou mal posée entraîne des pertes thermiques, un inconfort quotidien et une dégradation progressive du bâti.

Comment identifier une mauvaise isolation ? Quels sont les critères techniques à respecter ? Et quelle épaisseur d’isolant est recommandée pour répondre aux normes actuelles et aux primes énergie en Wallonie ?

Comment reconnaître une mauvaise isolation dans une maison ?

Une habitation mal isolée présente souvent des signes visibles et mesurables. Une analyse attentive de l’enveloppe du bâtiment (toiture, murs, sols et châssis) permet déjà de tirer des conclusions.

Signes révélateurs d’une isolation défaillante

- Factures énergétiques anormalement élevées

Une consommation excessive de chauffage est l’un des premiers indicateurs de pertes de chaleur importantes. - Sensation de froid et courants d’air

Parois froides, sols glacés ou infiltrations d’air autour des fenêtres et portes signalent un manque d’isolation. - Températures inégales selon les pièces

Des écarts importants entre les espaces chauffés traduisent souvent des défauts d’isolation localisés. - Humidité, condensation et moisissures

Les ponts thermiques favorisent l’accumulation d’humidité, avec des risques pour la santé et la durabilité du bâtiment.

Votre logement est-il suffisamment isolé ?

Audit énergétique, scan thermique ou certificat PEB

Un audit énergétique ou un scan thermique permet de visualiser précisément les zones de déperdition de chaleur.

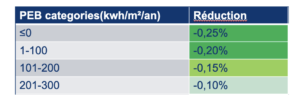

Le certificat PEB (Performance Énergétique des Bâtiments) fournit quant à lui une évaluation normalisée de l’isolation de la toiture, des murs, des sols et des fenêtres.

Ces outils sont indispensables pour :

- prioriser les travaux d’isolation,

- améliorer la classe énergétique du bâtiment,

- accéder aux primes régionales.

Quelle épaisseur d’isolation faut-il prévoir ?

L’efficacité d’un isolant se mesure à l’aide de sa résistance thermique (valeur R).

Plus cette valeur est élevée, plus l’isolant limite les échanges de chaleur entre l’intérieur et l’extérieur.

Valeurs R minimales pour les primes Habitation en Wallonie

- Isolation de la toiture : ≥ 5 m²K/W

- Isolation des murs : ≥ 4 m²K/W

- Isolation du sol : ≥ 3,5 m²K/W

L’épaisseur nécessaire dépend du matériau isolant, de sa conductivité thermique (lambda) et du support à isoler.

Qu’est-ce que la valeur R en isolation ?

La valeur R (m²K/W) exprime la résistance d’un matériau au passage de la chaleur.

Elle constitue un indicateur clé de la performance énergétique d’une paroi.

Plus la valeur R est élevée, plus l’isolant est performant, et plus les économies d’énergie sont importantes à long terme.

Quels matériaux isolants choisir pour une rénovation efficace ?

Le choix du matériau dépend de plusieurs critères : budget, épaisseur disponible, résistance à l’humidité, impact environnemental et exigences réglementaires.

Les principaux types de matériaux isolants

- Laine minérale (laine de verre et laine de roche)

- Excellent rapport qualité/prix

- Bonne isolation thermique et acoustique

- Résistance au feu

- Adaptée aux toitures, murs creux et cloisons

- Isolants synthétiques (PSE, XPS, PUR, PIR, PF)

- Très haute performance pour une faible épaisseur

- Bonne résistance à l’humidité

- Idéal en rénovation

Le PIR et la mousse phénolique (PF) offrent les meilleures performances thermiques du marché.

- Verre cellulaire

- Très grande résistance à la compression

- Insensible à l’humidité

- Parfait pour les sols et la suppression des ponts thermiques

- Matériau durable mais coûteux

- Isolants naturels et bio-écologiques

- Fibre de bois, chanvre, liège, laine de mouton

- Faible impact environnemental

- Matériaux sains et respirants

- Prix plus élevé, mais excellente inertie thermique

- Isolants réfléchissants

- Très faible épaisseur

- Fonctionnement par réflexion du rayonnement thermique

- Efficacité dépendante d’une pose rigoureuse

Comment bien poser son isolation ?

Une mauvaise mise en œuvre peut réduire drastiquement les performances d’un isolant, même de qualité supérieure.

Risques d’une pose incorrecte

- Ponts thermiques persistants

- Problèmes d’humidité et de condensation

- Perte d’efficacité énergétique

Certaines interventions peuvent être réalisées par des particuliers expérimentés. Toutefois, pour garantir :

- une pose conforme aux normes,

- l’accès aux primes énergie,

- et une performance durable,

il est vivement conseillé de faire appel à un entrepreneur spécialisé en isolation et de comparer plusieurs devis.

FAQ SEO – Isolation maison

Comment savoir si une maison est mal isolée ?

Factures élevées, parois froides, humidité et températures inégales sont les principaux signes.

Quelle est l’isolation la plus efficace ?

Les isolants synthétiques (PIR, PF) offrent les meilleures performances pour une faible épaisseur, mais le choix dépend du projet.

Quelle épaisseur d’isolation pour une toiture ?

En Wallonie, une valeur R minimale de 5 m²K/W est requise pour les primes, ce qui correspond généralement à 18–24 cm selon le matériau.