Comment préparer votre demande de prêt sans apport (crédit à 100% ou 125%) chez Crefinance : Guide pratique

Si vous souhaitez obtenir un prêt immobilier sans apport, comme un crédit à 100% ou 125%, il est essentiel de bien préparer votre demande. Chez Crefinance, nous vous aidons à préparer un dossier de crédit solide et transparent pour maximiser vos chances d’obtenir un financement. Suivez ces étapes pour garantir que votre dossier soit complet et organisé, en fournissant toutes les pièces requises.

Liste des documents à préparer pour votre demande de crédit sans apport

Un dossier de crédit complet est la clé pour convaincre les prêteurs. Voici quelques exemples de documents essentiels à soumettre :

- Photos du bien immobilier (pour évaluer l’état du bien)

- Bulletins de salaire (derniers mois)

- Avis d’imposition et AER (attestation de revenu)

- Crédits en cours (si applicable)

- Choix du notaire pour la transaction

- Composition du ménage (nombre de personnes dans le foyer)

- Contrat de travail (prouvant la stabilité professionnelle)

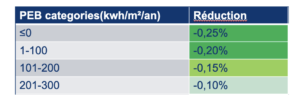

- PEB (Performance énergétique du bâtiment), si applicable

- Autres documents spécifiques, sur demande de Crefinance

Un dossier bien préparé et transparent augmente vos chances de succès. N’hésitez pas à contacter Crefinance pour obtenir la liste complète des documents requis et vous assurer que tout est en ordre.

Les critères essentiels pour obtenir un prêt sans apport

Lorsqu’il n’y a pas d’apport personnel, plusieurs critères sont cruciaux pour convaincre les établissements financiers :

-

Stabilité professionnelle : Avoir un CDI (Contrat à Durée Indéterminée) est un atout majeur, bien que ce ne soit pas indispensable. Les travailleurs indépendants peuvent également être éligibles s’ils peuvent prouver des revenus stables et réguliers.

-

Reste à vivre suffisant : Il est primordial que votre situation financière vous permette de vivre confortablement après le paiement de vos charges (crédit, loyer, assurances). Votre projet immobilier ne doit pas vous mettre en difficulté financièrement.

-

Plan de financement prévisionnel : Pour renforcer la crédibilité de votre dossier, Crefinance vous recommande de réaliser un plan financier détaillé. Ce plan doit démontrer la viabilité de votre projet à long terme.

-

Taux d’endettement maîtrisé : Votre taux d’endettement doit être suffisamment bas pour que les banques vous considèrent comme un emprunteur fiable. En général, un taux d’endettement élevé sans apport personnel peut limiter votre capacité d’emprunt.

-

Emprunter à deux : Si possible, l’emprunt à deux (en couple ou avec un co-emprunteur) est fortement conseillé. Cela permet d’augmenter la capacité de financement et de remboursement. Il est impératif qu’au moins l’un des emprunteurs dispose d’un contrat CDI. Si vous êtes travailleur indépendant, vous devrez présenter des comptes bancaires sains et des revenus mensuels solides.

-

Qualité du bien immobilier acheté : La banque va analyser en détail le bien immobilier que vous souhaitez acheter, car elle prête à 100% ou 125% de la valeur. Elle doit s’assurer que le bien représente une garantie suffisante en cas de défaut de paiement. En cas de non-remboursement, la banque pourra vendre le bien pour récupérer les fonds prêtés.

Pourquoi choisir Crefinance pour votre projet immobilier ?

Chez Crefinance, nous vous accompagnons tout au long de votre demande de prêt immobilier sans apport. Nous vous aidons à simuler votre projet et à déterminer les meilleures options de financement selon votre profil. Notre équipe est disponible pour répondre à toutes vos questions et vous guider dans chaque étape du processus.

Contactez-nous pour plus d’informations

Vous souhaitez en savoir plus sur les prêts sans apport ou simuler votre projet immobilier ? Contactez Crefinance dès aujourd’hui pour une consultation gratuite. Vous pouvez également nous suivre sur LinkedIn ou Facebook pour plus de conseils et d’actualités sur le crédit immobilier.